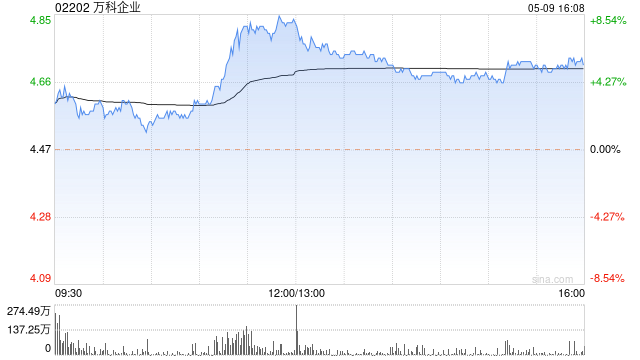

9月末股市开启上扬模式,叠加部分固收理财因为债市持续调整而造成的净值回撤,不少资金从存款、现金类和固收类理财产品搬家,奔赴股市。

这给银行理财本该按往年惯例在10月创下可观增量,造成了扰动。

券商中国记者从业内汇总的独家数据显示,就同比而言,11家主要银行理财公司(包括工银理财、农银理财、中银理财、建信理财、交银理财、招银理财、信银理财、兴银理财、光大理财、浦银理财和平安理财)的规模增量明显弱于去年同期;与前两月相比,10月末存续规模虽较9月末回升,但仍未恢复至8月末水平。

11家主要理财公司10月“回血”4300亿元

券商中国记者从业内汇总的独家数据显示,截至10月末,11家主要银行理财公司存续产品规模合计约为19.4万亿元,较9月末回升约4300亿元,但较8月末水平还低了2100亿元。

也就是说,上述11家理财公司在9月份“失血”的6400亿元,10月份“回血”了4300亿元。

事实上,这样的增量其实是不达预期的。按往年惯例,理财市场在10月份通常会迎来资金的回升。券商中国记者调阅上年同期数据,发现上述11家理财公司存续规模的回升的幅度显著高于今年。2023年10月,上述理财公司合计回升规模达8250亿元。

全市场银行理财数据也有类似趋势。据华源证券分析师廖志明研报测算,10月末理财规模合计约29.7万亿元,环比增长约0.36万亿元,今年10月相比2023年同期(增长0.9万亿元)显著下降。廖志明分析认为,10月理财规模增长偏弱,一方面或是因为股市走强影响,部分理财客户资金流入股市或在股市观望,阶段性降低了理财购买动力;另一方面,9月下旬固收类理财净值波动带来的影响。

华西宏观固收团队对全市场理财规模的预测与廖志明类似。华西固收研报显示:截至10月末,银行理财存续余额为29.63万亿元。

从产品结构变化来看,上述11家理财公司在货架上的主要增量来自于现金管理类产品和固收类产品。其中,多数理财公司的现金管理类产品实现增长,11家公司单月合计增长约3300亿元。固收类产品合计增长约4300亿元,其中国有大行理财公司的固收类产品增长较为迅速,5家国有大行理财公司固收产品合计增长约3700亿元。

值得一提的是,10月理财规模回升快速的理财公司中,农银理财和建信理财脱颖而出,大幅高于其余理财公司。其中农银理财10月回升约1700亿元,建信理财回升约950亿元,其中农银理财现金类产品环比增长约23%,固收类产品合计环比增长约11%。

规模排名方面,据券商中国记者掌握的数据测算,招银理财、兴银理财、信银理财分别以2.4万亿元、2.14万亿元、1.94万亿元的规模分列前三;而农银理财、工银理财均突破1.92万亿元,二者规模相差无几,有望进入2万亿元阵营。

另据廖志明统计,今年以来,股份行理财公司中,恒丰理财、浦银理财和华夏理财的规模增幅较大。截至10月末,恒丰理财规模较年初增长52%、浦银理财增幅达38.9%;华夏理财增幅达37.6%。城商行理财公司中,苏银理财规模超6300亿元,宁银理财和南银理财分列第二、第三位。

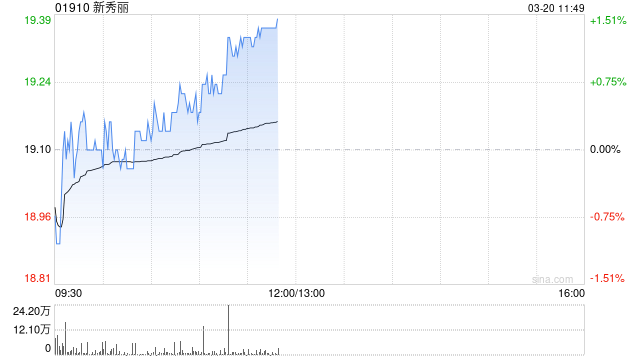

股市上涨一度加剧储蓄和理财分流

9月末股市上涨,叠加部分固收理财因为债市持续调整而造成的净值回撤,不少投资者在9月末、10月初赎回存款、现金类和固收类理财产品,将资金投向股市。

10月黄金周结束后的首个交易日,平安银行、兴业银行发布公告,暂停其代销的部分理财产品的快赎功能,原因是已垫支的金额达到设定的垫支总额(即客户快速赎回申请总额度超过限额),产品管理人暂停提供部分相关产品的快速赎回、消费支付服务。

无独有偶,招行高管也在三季度业绩发布会上透露了股市对储蓄存款的分流效应。“我们注意到10月8日一天,由储蓄存款流向股市的资金就不少。当然,还有一些产品的赎回形成了活期存款的沉淀,这就是一个双刃剑,活期存款增加了,但加大了存款的波动。”

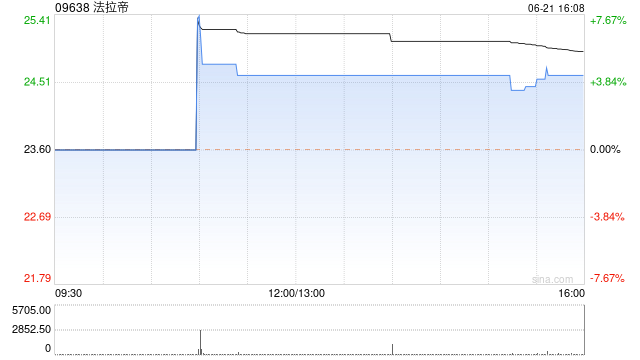

9月份权益市场迎来一波回暖,带动部分含权理财的权益部分收益上升。该类含权产品在以货币类或固收类资产打底的基础上,通过小比例资金参与股票、黄金、境外资产、衍生品等投资,在实现风险分散的同时增厚收益。

普益标准指出,从截至10月15日的收益表现来看,多数含权固收产品近1个月收益率有明显回升趋势,部分理财产品业绩突增,包括农银理财、交银理财、信银理财、兴银理财和光大理财等机构发行的含权产品。

拉长观察区间,事实上9月末行情是今年以来理财含权部分难得遇到的加仓档口。因为今年市场利率中枢延续下行趋势,叠加“资产荒”背景下长期优质标难寻,理财产品资产配置难度升级,这也是为什么“低波”成了今年理财公司货架主要产品谱系。

根据普益标准数据,截至10月31日,今年以来理财公司发行的“低波”产品已达518只,较上月增长了近50只,显示出市场对于这类稳健理财产品的需求持续增加。业绩表现方面,当前市场中理财公司发行的“低波”存续产品近1个月年化收益率达到了3.24%,今年以来的年化收益率也已达到3.1%。